はじめてのファンドラップ

ファンドラップをはじめてみたい方やファンドラップについて詳しく知りたい方、投資初心者の方にファンドラップの特徴や選ばれる理由をご紹介いたします。

ファンドラップとは?

お客さまのまとまったご資金をお預かりし、

専門家(プロ)が運用・管理を行うサービスです。

- 資産の投資先、資産配分、見直しも

すべて専門家におまかせください! -

ファンドラップではお客さまの投資に関するお悩みや目的、方針をお伺いし、お客さまに最適な資産配分を専門家がご提案します。

ご契約期間中はお客さまに代わって資産配分の見直しや投資先ファンドの選定を行いながら、マーケット環境に応じた運用を行います。

専門家に資産の運用や管理をおまかせすることで、運用経験が少ない方も手軽にはじめることができます。

ファンドラップが選ばれる理由

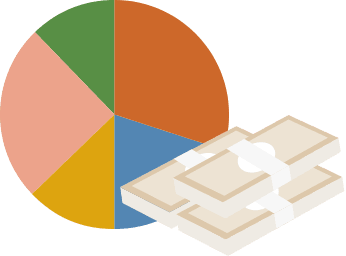

分散投資により、リスクを軽減できます。

- 一般的に異なる資産を組み合わせることで、値動きが安定します

-

ひとつのカゴに卵を全部盛る

いくつかのカゴに分けて盛る

- 常に同じ資産のパフォーマンスが良いわけではなく、安定的なリターンの追及には異なる資産を組み合わせることが大切です。

資産を分散させると、単一の資産で運用するよりも値動きが安定します。

-

リスクを軽減させるために、投資先を分散させたほうがいいのは分かったけど、自分で決めるのは難しそう・・・

-

ファンドラップでは、様々な資産に分散させることでリスクを低減し、

安定的な運用を目指しています。- りそなファンドラップなら!

-

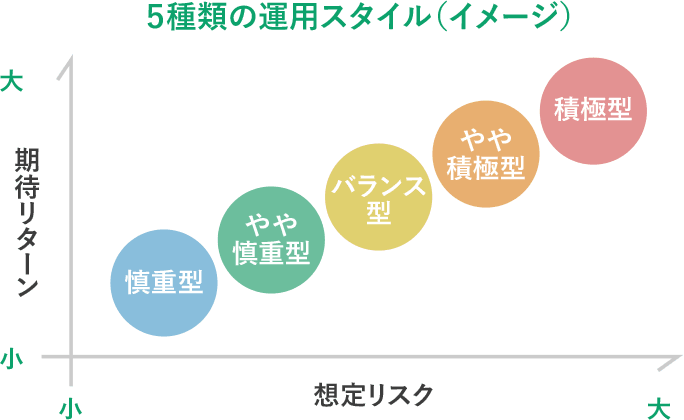

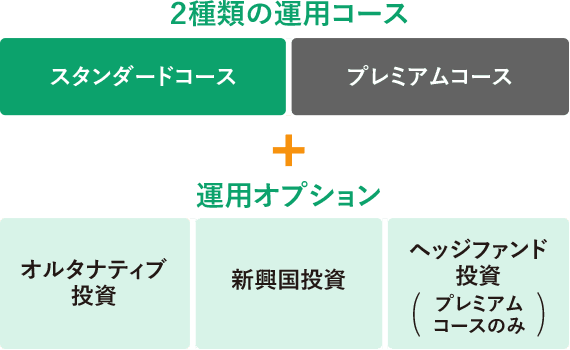

りそなファンドラップでは、60種類のポートフォリオをご用意!

お客さまのお考えに応じて、最適な資産配分をご提案します。

- ※上記の図はりそなファンドラップの各運用スタイルの想定リスク・期待リターンについて相対的な位置関係を示したものであり、実際のものとは異なります。そのため、将来の運用成果の相対的な位置関係が上記のとおりとなることを示唆・保証するものではありません。

ワタシにぴったりのポートフォリオを案内してくれるんですね

開く

閉じる

世界経済の成長や変化に対応した運用が可能です。

- 資産の成長のためには、

日々変化している世界経済の動きを観察・予測し、対応することが重要です。 -

-

経済の動きに合わせて資産の見直しを行いたいけど、自分でどのように見直しをすれば分からないし、手続きに時間が掛かりそう・・・

-

- りそなファンドラップなら!

-

-

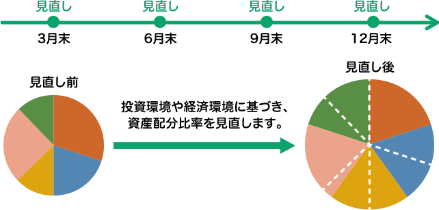

- りそなファンドラップでは、専門家がお客さまに代わって運用!

環境の変化に合わせながら資産配分の調整や見直しを行います。 -

-

- 専門家が原則3ヶ月毎に資産配分を

見直し

(リアロケーション) -

- ※相場急変時には臨時に見直す場合があります。

- 専門家が原則3ヶ月毎に資産配分を

-

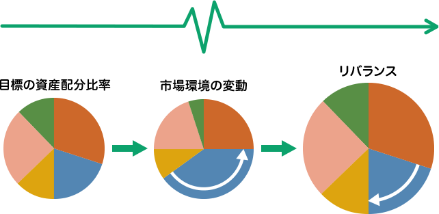

- 専門家が資産配分を最適に調整

(リバランス) -

- ※組入れ資産の値動きにより時価ベースの配分比率が変化した場合、当初の資産配分比率に戻します。

- 専門家が資産配分を最適に調整

-

- りそなファンドラップでは、専門家がお客さまに代わって運用!

-

- 資産配分の調整により収益率が向上!

-

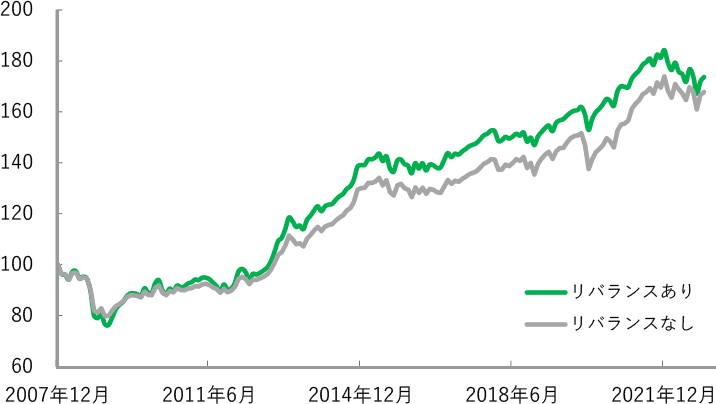

リバランス実施による効果(2007年12月末~2022年11月末)

詳しい知識がなくてもおまかせできるので、手軽にはじめられますね

- ※2007年12月末を100として指数化しています。

- ※上記はりそなファンドラップスタンダードコースのバランス型(オルタナティブ投資(ただし、投資対象は国内リートおよび先進国リートに限る)・新興国投資を運用オプションとして選択した場合)と同様の運用を行い、その運用に際して毎年3月、6月、9月、12月末にリバランスを行ったと仮定した場合と、リバランスを一度も行わなかったと仮定した場合の、過去の実績に基づき算出したシミュレーションであり、実際の運用実績を示すものではありません。また、将来の運用成果等を示唆、保証するものではありません。

-

-

開く

閉じる

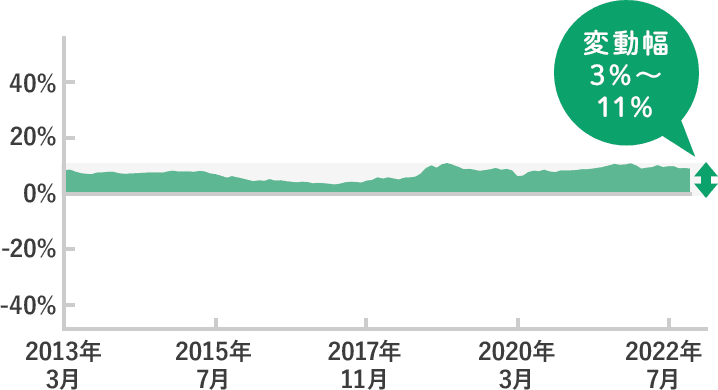

長期運用により、運用成果が安定します。

- 安定した収益の獲得には、資産を分散し長期で運用することが大切です。

-

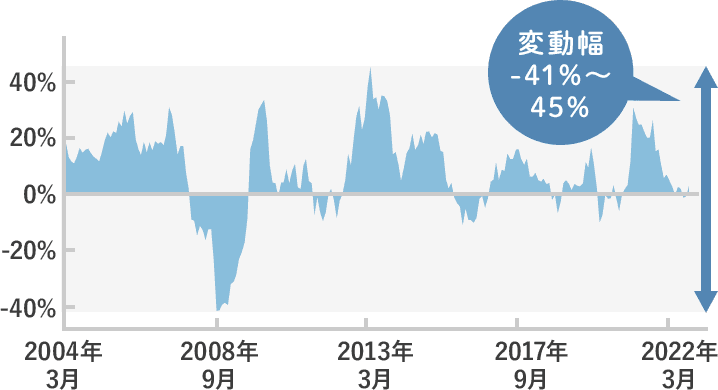

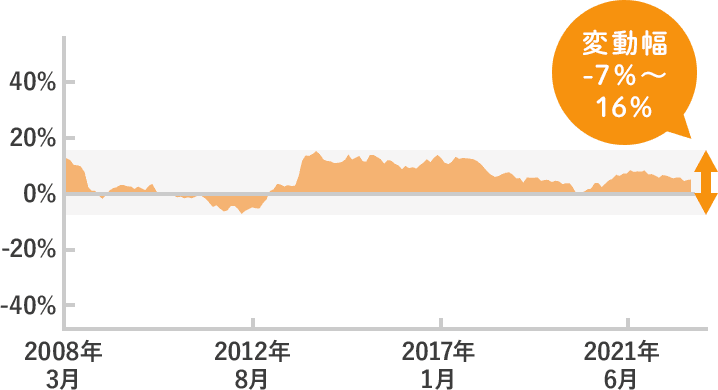

- 長期運用の効果(2003年3月末~2022年11月末)

-

-

-

- 1年間の運用

-

- 5年間の運用

-

- 10年間の運用

- ※上記は、2003年3月末以降の各月末時点を基準として、それぞれ1年、5年、10年の期間、円建債券(国内債券、ヘッジ付き先進国債券に均等に投資)、国内株式、先進国債券、新興国債券、先進国株式、新興国株式、国内リート、先進国リートの各資産に均等に投資した場合の収益率(年率)を2022年11月末まで示したものです。

- ※上記は過去の実績を分析したものであり、将来の運用成果等を示唆、保証するものではありません。

- ※上記はインデックス指数の値、またはインデックス指数を組合わせた値であり、りそなファンドラップの運用実績を示すものではありません。

- ※使用しているインデックスは右記のとおりです。国内債券:NOMURA-BPI総合、ヘッジ付き先進国債券:FTSE世界国債インデックス(除く日本、円ヘッジ・円ベース)、国内株式:東証株価指数(TOPIX、配当込み)、先進国債券:FTSE世界国債インデックス(除く日本、円換算ベース)、新興国債券:JPモルガンGBI-EMグローバル・ダイバーシファイド(円換算ベース)、先進国株式:MSCI-KOKUSAI指数(配当込み、円換算ベース)、新興国株式:MSCIエマージング・マーケット指数(配当込み、円換算ベース)、国内リート:東証REIT指数(配当込み)、先進国リート:S&P先進国REIT指数(除く日本、配当込み、円換算ベース)(出所:ブルームバーグ社のデータより、りそな銀行作成)

長期運用をすることでお得になる制度があれば続けやすいのになあ・・・

-

-

- りそなファンドラップなら!

-

りそなファンドラップでは、長期運用をサポートする割引制度をご用意!

長期保有割引制度が適用されると、投資顧問報酬のうち固定報酬が20%割引となります。

長く続けるといいことがあるんですね

- ※長期保有割引制度は、当初運用開始日から2年を経過した日の属する計算期間の翌計算期間から適用されます。

-

開く

閉じる

ファンドラップ、バランス型投資信託、投資信託の比較

ファンドラップは複数の専用投資信託を組み合わせて運用する商品です。

ファンドラップの他にも、投資信託を活用しながら中長期の視点に立ち、

分散投資により安定的に資産を形成する方法があります。

| ファンドラップ | バランス型 投資信託 |

投資信託 |

|---|---|---|

商品の特徴 |

||

専門家におまかせして運用 |

運用会社が複数資産を |

投資信託を自分で選んで、 |

こんな方におすすめ! |

||

資産の運用・管理は |

投資の運用・管理は |

資産の運用・管理は |

ファンドラップと

投資信託の違いについて

もっと詳しく知りたい方は

こちら

りそなファンドラップの

お手続きの流れ

STEP1

- 店頭でご相談

- お近くの店舗にご来店。店頭にてアンケートを用いて投資方針や運用経験、リスクに関するお考えをお伺いします。

STEP2

- 運用スタイルのご提案

- お客さまの投資方針をご確認し、お客さまに最適と考えるポートフォリオをご提案します。

STEP3

- 投資一任契約の締結

- ご提案内容にご同意いただけましたら、お客さまと投資一任契約を締結します。

STEP4

- 運用開始

- 専門家がお客さまに代わってお預かりした資産を運用いたします。運用状況は定期的にご報告いたします。

口座がない方でもOK

&相談は無料!

土・日営業の店舗も!

ライフプランに合わせた

アドバイス!

情勢やデータを

把握している

銀行員が対応!

口座がなくても相談OK!

- ※店舗に直接お電話したい方は店舗検索より最寄りの店舗をお調べください。

よくあるご質問

りそなファンドラップに関するご注意事項

- りそなファンドラップでは、りそな銀行がお客さまと締結する投資一任契約が投資対象とする専用の投資信託(以下、「専用投信」)で運用を行います。その運用成果は全てお客さまに帰属し、投資元本は保証されません。

- りそなファンドラップは預金とは異なり、預金保険制度の対象ではありません。また、投資者保護基金の対象でもありません。

- 専用投信では、値動きのある国内外の有価証券等に投資しますので、株価、金利、通貨の価格等の指標の変動や発行体の信用状況等の変化を原因として損失が生じ、元本を割込むおそれがあります。

- りそなファンドラップには、お客さまに直接ご負担いただく費用(りそなファンドラップに係る投資顧問報酬)と、間接的にご負担いただく費用(投資対象である専用投信に係る費用)の2種類があります。なお、この2種類の費用の合計額および上限額は、資産配分比率や投資信託の保有期間等に応じて異なりますので、あらかじめ表示することはできません。

- りそなファンドラップに係る投資顧問報酬には、運用資産の時価評価額に上限年率1.320%(税込)を乗じた額のみをご負担いただく「固定報酬型」と、固定報酬に加えて運用成果の額に11.0%(税込)を乗じた額をご負担いただく「成功報酬併用型」の2つの報酬タイプがあります。

- また、専用投信およびその投資対象となる他の投資信託の信託報酬が投資信託の信託財産から差し引かれます。信託報酬は、信託財産の純資産総額に対して信託報酬率(年率)を乗じて計算されますが、2024年7月1日現在、この信託報酬率は、概算で、スタンダードコース(専用投信)において年率0.220%~0.495%(税込)、プレミアムコース(専用投信およびその投資対象となる他の投資信託の合計)において年率0.330%~1.4575%(税込)の範囲です。専用投信の投資対象となる他の投資信託の一部には、これとは別に、運用実績に応じた成功報酬が発生する場合があります。その他、専用投信およびその投資対象となる他の投資信託の監査報酬等の費用が発生しますが、これらは運用状況等により変動するため事前に料率等を表示できません。詳しくは各専用投信の最新の交付目論見書および目論見書補完書面をご確認ください。

- みなと銀行のお客さまに対しては、みなと銀行がりそな銀行の代理人としてお客さまと投資一任契約を締結します。

- ご契約の際には最新の契約締結前交付書面の内容を必ず事前にご確認ください。

商号等:株式会社りそな銀行(登録金融機関 近畿財務局長(登金)第3号)

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人日本投資顧問業協会

商号等:株式会社みなと銀行(登録金融機関 近畿財務局長(登金)第22号)

加入協会:日本証券業協会、一般社団法人金融先物取引業協会